Résultat de recherche de SERV

Cours (0)

Articles (11)

Glossaire (0)

Offre exclusive réservée aux nouveaux utilisateurs Gate xStocks : inscrivez-vous et partagez 100 000 USDT de bons de contrat

Gate lance une offre exceptionnelle d’épargne BTC à durée limitée : jusqu’à 30 % d’APR réservée aux nouveaux utilisateurs

Nouvel espace réservé à la cryptographie : qu'est-ce que MPC, FHE et TEE ?

Gate Simple-Earn VIP Exclusif USDT Dépôt Fixe de 7 Jours : 4 % APY, Offre Limitée

Avantages exclusifs pour une durée limitée destinés aux nouveaux utilisateurs ! Recevez des récompenses d’airdrop Gate Alpha dès votre première transaction

Gate Alpha lance Trusta.AI (TA) : négociez pour remporter des airdrops et partagez 200 000 TA

La deuxième édition du Carnaval d’Investissement VIP de Gate Earn est désormais en ligne : tentez de gagner une caisse complète de Moutai.

58 % des VC Cash vont à l'IA

Top 5 Solutions de Stockage Décentralisé

Qu'est-ce que QuestN (Mise à jour 2025) ?

Le 31 juillet, la SEC américaine a présenté l’initiative « Project Crypto », qui autorise pour la première fois les institutions financières à regrouper la négociation d’actions, les actifs cryptographiques et les services DeFi sur une seule et même plateforme. Cette avancée marque l’avènement des super-applications cryptographiques. De grands acteurs comme Coinbase, JPMorgan Chase et Fidelity doivent désormais composer avec une profonde transformation du secteur, tandis que les protocoles DeFi sont contraints de se réinventer en profondeur. Cet article propose une analyse complète du cadre réglementaire, des mutations du marché et du paysage concurrentiel. Il identifie les acteurs les mieux placés pour tirer parti des nouvelles règles, ainsi que ceux qui risquent d’être relégués au second plan. Project Crypto pourrait incarner pour la finance crypto ce que fut le « moment iPhone » pour le secteur technologique.

Le 31 juillet, Paul Atkins, nouveau président de la SEC américaine, a présenté un discours intitulé « Le leadership de l’Amérique dans la révolution de la finance numérique », annonçant l’initiative « Projet Crypto ».

Si cette annonce n’a pas encore fait la une des médias généralistes, elle pourrait bien s’imposer comme l’un des événements les plus déterminants pour l’industrie des cryptomonnaies en 2025.

En janvier, lors du retour de Trump à la Maison-Blanche, celui-ci a promis de faire des États-Unis la « capitale mondiale des cryptomonnaies ». Nombreux sont ceux qui y ont vu un simple slogan électoral, attendant de voir s’il tiendrait parole ou s’il s’agissait d’une promesse en l’air.

Hier, nous avons eu notre réponse.

Projet Crypto semble incarner la première concrétisation majeure de la politique pro-crypto de Trump.

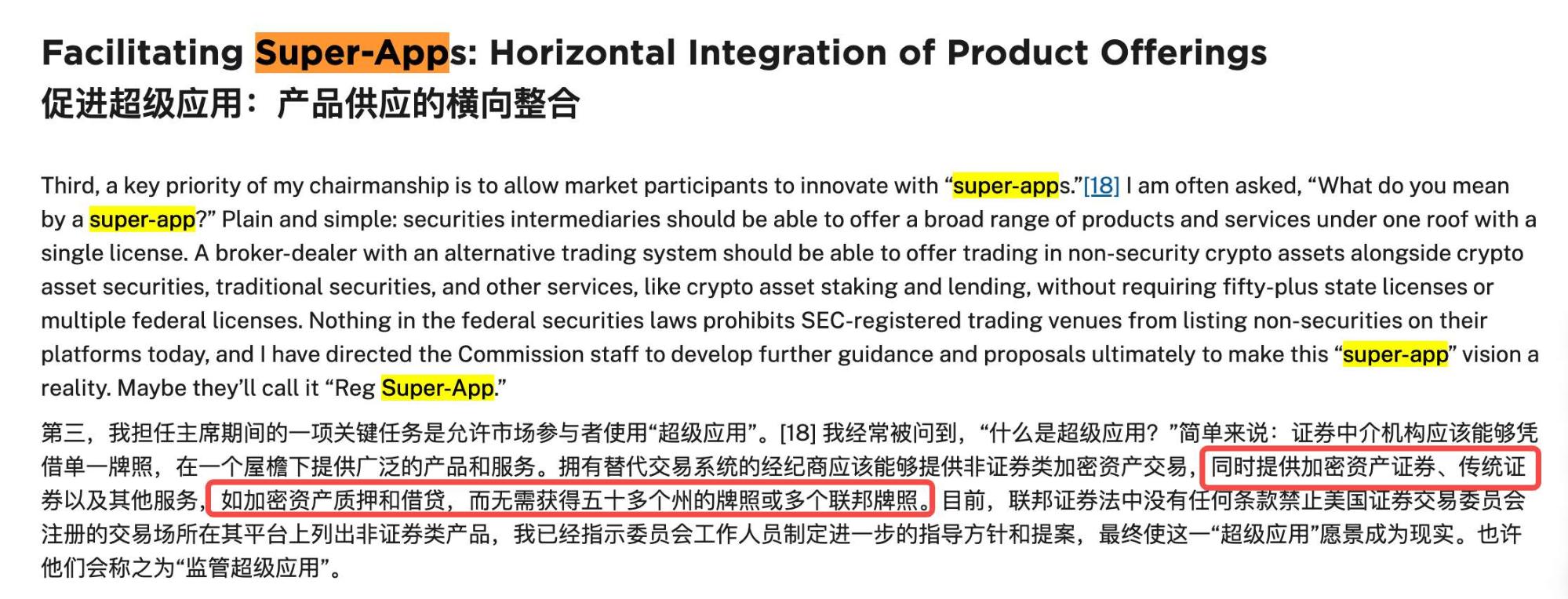

De multiples analyses détaillées de ce nouveau projet circulent déjà sur les réseaux sociaux, mais je n’en ferai pas l’inventaire ici. Pour moi, l’essentiel, c’est qu’il permet aux institutions financières de lancer des « super applications » intégrant négociation d’actions, cryptomonnaies, services DeFi et plus encore, sur une seule plateforme.

Imaginez si l’application de J.P. Morgan vous permettait d’acheter des actions, d’échanger du bitcoin et de pratiquer l’agriculture de rendement DeFi, le tout depuis le même espace — quel impact cela aurait-il pour le secteur ?

En six mois à peine, on est passé des slogans politiques à l’action réglementaire, et d’une régulation par la sanction à une adhésion assumée à la finance sur chaîne. Lorsque le principal marché de capitaux au monde opère un virage, c’est toute la cartographie concurrentielle du secteur qui peut être bouleversée.

La super application intégrée

L’idée de super application présentée par Atkins évoque WeChat, qui réunit messagerie, paiements, gestion de patrimoine, assurance et crédit en une seule application.

Une telle expérience intégrée est courante en Chine, mais aux États-Unis — bastion du libre marché — elle demeure rarissime.

La raison principale est évidente : le blocage réglementaire.

Pour gérer des paiements aux États-Unis, il faut une licence ; pour manipuler des titres, une licence de courtier-négociant ; pour les crédits, une licence bancaire. Chaque État rajoute ses exigences.

Projet Crypto a brisé, pour la première fois, cette impasse régulatrice.

Désormais, une plateforme dotée d’une licence de courtier-négociant pourra offrir, sous un régime unique, négociation d’actions, cryptomonnaies, prêts DeFi, marché de NFT et paiements en stablecoins.

Pour la crypto, ce nouveau cadre est précieux : il épouse la logique de composabilité caractéristique de l’écosystème.

Un investisseur pourrait convertir ses gains sur actions en bitcoins, utiliser ses NFT comme gage pour obtenir des stablecoins, puis déployer ces stablecoins dans la DeFi — tout cela via une interface unique, avec une circulation fluide d’actifs sur chaîne.

Si les utilisateurs peuvent naviguer sans friction sur une même plateforme, la perspective d’une vraie super application financière Web3 devient réalité.

La décision de la SEC donne en effet le coup d’envoi d’une nouvelle compétition mondiale entre finance et technologie.

Trois profils d’acteurs, trois chemins qui se séparent

Depuis Projet Crypto, les acteurs du secteur voient leurs trajectoires diverger.

Les géants historiques de la crypto doivent quitter l’ère des « victoires faciles » pour affronter une concurrence féroce.

Brian Armstrong, CEO de Coinbase, vit probablement des sentiments partagés : soulagé d’échapper aux actions juridiques de la SEC, mais inquiet de voir s’achever l’ère de la domination évidente de Coinbase.

Ironiquement, la rigueur imposée par Gensler conférait un avantage réglementaire à Coinbase, en en faisant la plateforme de référence américaine.

L’ouverture du secteur met fin à cette « digue réglementaire ». Plus difficile encore : Coinbase doit, dans l’urgence, passer d’une simple plateforme d’échange à une plateforme financière complète, avec négociation d’actions (face à Robinhood), services bancaires (face aux grandes banques) et intégration DeFi (face aux protocoles décentralisés) — sur des marchés déjà fortement occupés.

Kraken et Gemini doivent relever les mêmes défis, en plus difficile encore.

En l’absence de la taille et des moyens de Coinbase, leur avenir passe soit par le rachat, soit par une concentration sur des marchés de niche.

Pendant que les natifs de la crypto défendent leurs positions, les ténors de la finance traditionnelle s’organisent pour l’attaque.

J.P. Morgan, loin du scepticisme, fait déjà circuler des milliards chaque jour via son JPM Coin, et sa plateforme blockchain Onyx est solidement implantée. Désormais, J.P. Morgan pourra proposer publiquement des services de cryptomonnaies.

Goldman Sachs, Morgan Stanley, Bank of America — tous sont sur le pont. Leur force ? Un vivier d’utilisateurs considérable, des capitaux massifs, une gestion des risques robuste et — surtout — la confiance du public.

Face au choix d’investir sa retraite dans le bitcoin, une Américaine privilégiera-t-elle l’appli de sa banque (utilisée depuis trois décennies) ou une plateforme de cryptomonnaies inconnue ?

Reste qu’infléchir la trajectoire de ces géants n’est pas chose aisée. Lourdeur administrative, systèmes informatiques vétustes, cultures prudentes pourraient freiner l’élan. Pour ces banques, la nouvelle réglementation est à la fois opportunité et défi.

Enfin, un enjeu particulier existe pour les protocoles DeFi tels qu’Uniswap, Aave, Compound.

Projet Crypto protège explicitement les « éditeurs de code pur », ce qui, sur le papier, bénéficie à la DeFi.

Mais si Coinbase intègre directement les fonctions d’Uniswap, ou si J.P. Morgan lance ses propres crédits sur chaîne, quelle valeur singulière restera-t-il aux protocoles décentralisés ?

Une issue possible, c’est la séparation nette entre « couche protocole » et « couche application » : Uniswap sert de base à la liquidité, les « super applications » offrent l’interface et les services enrichis, à l’image du rôle fondamental — mais invisible — de TCP/IP à l’heure d’Internet.

Autre scénario, plus radical : certains protocoles DeFi pourraient se centraliser partiellement — constituer une société, obtenir des licences et accepter le contrôle pour accéder à un marché plus vaste.

Aave teste d’ores et déjà des versions institutionnelles ; Uniswap Labs s’est structuré en société. Les idéaux de la décentralisation inspirent, mais, face à des concurrents licenciés touchant des centaines de millions de personnes, ils risquent de devenir des slogans.

En définitive, la DeFi pourrait se scinder : les « puristes du protocole » tenant à la décentralisation, les « pragmatiques » misant sur la croissance régulée. Ces deux courants survivront, mais leur clientèle sera radicalement différente.

Trois profils, trois voies. Mais pour tous, la zone de confort a disparu.

Chacun doit redéfinir sa place dans ce nouvel écosystème.

Le choc : quatre leviers décisifs

Dans une arène désormais commune, quels critères feront la différence ?

En tête : les licences.

Hier gouffre sans fond, la conformité pourrait devenir la meilleure protection concurrentielle.

Projet Crypto paraît simplifier l’accès, mais il élève en réalité la barre. Pour obtenir la licence de super application, il faut répondre aux exigences en titres, banque, paiements, cryptomonnaie, etc. C’est un jeu réservé aux mastodontes.

La licence se révèle d’autant plus précieuse qu’elle crée des effets de réseau : plus un utilisateur satisfait tous ses besoins sur une seule plateforme, plus le coût de sortie augmente. Comme jadis dans la banque : beaucoup s’y sont essayés, peu sont devenus des empires.

Deuxième facteur : l’architecture technique.

La finance sur chaîne doit conjuguer l’expérience fluide du Web2 à la souveraineté utilisateur du Web3 — difficile combinaison.

Les établissements financiers traditionnels doivent bâtir l’infrastructure crypto de zéro, tandis que les sociétés crypto doivent atteindre un niveau de fiabilité bancaire.

L’interopérabilité inter-chaînes ajoute encore à la difficulté : votre système permet-il de transférer des actifs d’Ethereum vers Solana pour une opération DeFi en trois secondes ? Un marché qui vacille, et vos contrôles de risque répondent-ils en millisecondes ?

La dette technique est un risque majeur.

Coinbase s’est optimisé dix ans pour sa seule fonction première. Lui ajouter toutes les briques du modèle bancaire est un défi colossal. Et les banques, dont l’informatique repose encore parfois sur COBOL, devront aussi se connecter à la blockchain.

Troisième axe : la liquidité.

En finance, la liquidité règne en maître. À l’ère des super applications, ce principe s’intensifie.

Les utilisateurs veulent pouvoir tout échanger, à n’importe quel moment, pour n’importe quel montant, en instantané. Cela suppose d’intégrer tous les marchés majeurs, d’agréger la liquidité mondiale et de maximiser l’efficacité du capital — comment un seul pool de fonds peut-il servir la bourse, la crypto et la DeFi sans friction ?

Quatrième critère : l’expérience utilisateur.

Souvent négligée, elle devient déterminante quand prix et services s’équivalent.

Or, il faut composer avec des profils disparates : les utilisateurs crypto aguerris veulent autonomie et transparence sur chaîne, quand la plupart des traditionnels ignorent ce qu’est une « seed phrase ». Une seule application, deux philosophies : la gestion produit sera un art d’équilibriste.

En synthèse : Projet Crypto est le nouveau test pour la filière. La licence conditionne votre champ d’action. La technologie, votre performance. La liquidité, votre envergure. L’expérience utilisateur, votre présence sur le marché. Chaque coup dans cette partie d’échecs à entrées multiples peut redessiner le secteur.

Qui gagnera, qui perdra ?

Avec Projet Crypto, tous veulent connaître les futurs gagnants.

Mais l’avenir reste imprévisible. Il n’y a pas de certitudes, seulement des tendances. Les vainqueurs de l’ère des super applications ne seront pas uniformes, mais trois modèles devraient coexister.

Premier modèle : l’alliance.

Les chefs de file avisés savent que l’alliance vaut mieux que la solitude.

Exemple : Fidelity, géant fort de 11 000 milliards de dollars d’actifs, présent dans la crypto depuis 2018, mais peu avancé sur le marché grand public.

Imaginez que Fidelity s’adosse techniquement à un champion crypto comme Fireblocks : ses 200 millions de clients accéderaient facilement à la crypto, et son partenaire bénéficierait de la crédibilité et de la clientèle de Fidelity. Ce schéma « 1+1>2 » s’imposera et se multipliera.

Deuxième modèle : le « fournisseur d’outils ».

Fournir l’infrastructure fondamentale reste la stratégie la plus sûre dans un secteur en forte croissance.

À l’ère des super applications, « fournir la pelle » signifie bâtir le socle technique. Chainalysis en est un modèle : tous les acteurs ont besoin de ses outils de conformité, quels que soient les vainqueurs. Ces sociétés prospèrent sur leur neutralité et leur nécessité.

Troisième modèle : la spécialisation.

Inutile de vouloir tout faire. Telle plateforme bousculera les « DAO », telle autre la finance NFT. Tandis que les géants visent la polyvalence, les spécialistes domineront dans des niches.

Pour les perdants : les institutions de taille moyenne et les spéculateurs coincés entre deux eaux sont les plus en danger.

Prenons les banques régionales américaines : elles n’ont ni l’envergure technologique de J.P. Morgan, ni l’agilité des fintechs. Lorsque les grandes banques proposeront leur palette crypto, ces acteurs intermédiaires seront évincés.

D’un autre côté, nombre de projets spéculatifs ont tenté d’éviter la régulation par des montages juridiques complexes — sociétés aux Caïmans, gouvernance « DAO », affirmation d’une « décentralisation totale ».

La clarté qu’apporte Projet Crypto va faire disparaître ces zones grises. Soit vous assumez une décentralisation intégrale (avec les limites de liquidité et d’UX que cela implique), soit vous vous conformez pleinement à la régulation (et en assumez le coût). Il n’y aura plus de place pour les stratégies ambiguës.

Côté business, la fenêtre d’opportunité se referme vite.

L’avantage du premier entrant est décisif sur les marchés de plateformes. Celui qui bâtira l’écosystème complet dans les prochains mois pourrait s’imposer comme le futur géant de la finance crypto.

Le moment iPhone ?

Quand Steve Jobs a dévoilé l’iPhone en 2007, les dirigeants de Nokia se sont moqués — qui voudrait d’un mobile sans clavier ? Dix-huit mois plus tard, l’industrie avait basculé.

Projet Crypto pourrait bien constituer le « moment iPhone » de la finance crypto.

Pas parce que le projet est parfait, mais parce que — pour la première fois — il permet aux institutions d’apercevoir l’étendue des possibles : refondre l’offre financière, fusionner actifs traditionnels et cryptomonnaies, conjuguer conformité et innovation.

Un point reste crucial : l’iPhone n’a bouleversé la donne qu’avec l’App Store. Projet Crypto n’est qu’un amorçage. Le vrai tournant surviendra lorsque l’écosystème atteindra la maturité.

Quand des millions de développeurs lanceront de nouveaux produits, et que des milliards d’utilisateurs adopteront la finance sur chaîne, la transformation profonde pourra s’opérer.

Il est encore bien trop tôt pour un verdict.

Avertissement

- Cet article est une reprise de [TechFlow]. Les droits d’auteur appartiennent à l’auteur d’origine [TechFlow]. En cas de question sur cette republication, veuillez contacter l’équipe Gate Learn. L’équipe répondra rapidement selon les procédures établies.

- Mise en garde : Les opinions exprimées dans cet article sont celles de l’auteur et ne constituent en aucun cas un conseil en investissement.

- Les autres versions linguistiques sont traduites par l’équipe Gate Learn. Sauf mention explicite de Gate, toute reproduction, diffusion ou plagiat des articles traduits est interdite.

Découvrez le monde des cryptomonnaies et abonnez-vous à Gate pour une nouvelle perspective