Bagaimana stablecoin USD dapat mengubah sistem mata uang fiat yang berlaku saat ini serta meredefinisi struktur negara-bangsa?

Repost Judul Asli: “‘GENIUS Act’ dan VOC (Vereenigde Oostindische Compagnie) dan EIC (East India Company) Baru: Bagaimana Stablecoin Dolar Menantang Sistem Mata Uang Fiat dan Negara-Bangsa Modern”

I. Hantu Sejarah: Kembalinya East India Company dalam Era Digital

Sejarah memang tak pernah terulang secara persis, tapi selalu menghadirkan gema. Saat Trump penuh sukacita menandatangani GENIUS Act, yang terlintas di benak saya bukan sekadar undang-undang, melainkan gema sejarah: kebangkitan VOC (Vereenigde Oostindische Compagnie) dan EIC (East India Company) di abad ke-17 dan 18—korporasi dagang raksasa yang memperoleh wewenang kedaulatan dari negara.

Sekilas, regulasi ini tampak sebagai penyesuaian teknis di sektor keuangan. Namun di balik itu, UU ini menjadi piagam bagi “East India Company Baru” abad ke-21, dengan balutan inovasi teknologi dan pemanfaatan blockchain, namun tetap mengadopsi formula imperium lama, menandai transformasi mendalam yang bisa mengguncang tatanan kekuatan global.

1a. Membentuk Tata Kuasa Baru

Empat abad lalu, VOC (Vereenigde Oostindische Compagnie) dan EIC (East India Company) bukan sekadar pedagang. Mereka, melalui mandat negara, merangkap pedagang, tentara, diplomat, sekaligus penjajah. VOC memiliki pasukan sendiri, mencetak mata uang, meneken perjanjian internasional, bahkan menyulut perang. Piagam Ratu Elizabeth I memberi EIC hak monopoli dagang di India dan mandat membangun basis militer serta administrasi. Mereka adalah multinasional sejati pertama di dunia—menghubungkan bukan hanya barang, tapi juga urat nadi globalisasi awal: jalur perdagangan laut.

Saat ini, GENIUS Act memberi legitimasi serupa bagi pelaku baru: penerbit stablecoin. Di permukaan bertujuan menekan risiko dan menjaga standar lewat kewajiban cadangan dan audit aset, namun pada praktiknya, menyeleksi serta mengesahkan segelintir penerbit stablecoin “resmi”—Circle (USDC), kemungkinan Tether (jika patuh), juga raksasa teknologi seperti Apple, Google, Meta, dan X yang mengelola miliaran pengguna. Mereka bukan para pelopor kripto liar, melainkan pilar berlisensi strategi keuangan AS, mengontrol jalur perdagangan digital masa kini: sistem keuangan lintas batas, beroperasi tanpa henti.

1b. Dari Jalur Dagang ke Infrastruktur Finansial Digital

East India Company membangun kuasa dengan memonopoli perdagangan fisik. Armada dan benteng memperkuat monopoli rempah, teh, hingga opium. “East India Company” digital kini mengumpulkan kekuatan dengan menguasai jalur pergerakan nilai global. Ketika stablecoin dolar berlisensi AS menjadi standar pembayaran lintas negara, lending DeFi, hingga perdagangan aset riil, penerbit stablecoin menentukan aturan sistem keuangan baru. Mereka mengatur siapa yang dapat terhubung, membekukan atau membatasi alamat, hingga menetapkan standar kepatuhan. Ini adalah kekuatan yang lebih dalam dan halus dari monopoli fisik mana pun.

1c. Simbiosis & Konflik Negara dan Swasta yang Kabur

Kisah East India Company merupakan drama hubungan dinamis dengan negara. Awalnya mereka agen kepentingan negara dan geopolitik. Namun, demi keuntungan, perusahaan ini tumbuh menjadi pusat kekuatan otonom. EIC melancarkan perang (seperti Plassey), menyelundupkan opium, dan berulang kali menyeret Inggris ke krisis diplomatik dan militer. Pada akhirnya, setelah gagal kelola dan kolaps, pemerintah Inggris mengambil alih lewat serangkaian regulasi hingga, pasca Pemberontakan India 1858, seluruh kendali EIC berpindah ke Kerajaan.

Sejarah ini memberi gambaran ke mana arah relasi penerbit stablecoin dan pemerintah AS. Awalnya mereka dianggap aset untuk mempertahankan supremasi dolar dan menghadang ekspansi yuan digital Tiongkok. Namun, jika mereka menjadi “terlalu besar untuk gagal” dan vital bagi sistem keuangan global, kepentingan mereka dan para pemegang saham bisa saja berseberangan dengan kebijakan luar negeri AS.

Ketika peran swasta makin dominan dalam sistem dolar, benturan dengan kedaulatan negara menjadi keniscayaan. Eskalasi regulasi dan “UU stablecoin 2.0” sangat mungkin terjadi sejalan perubahan kepentingan.

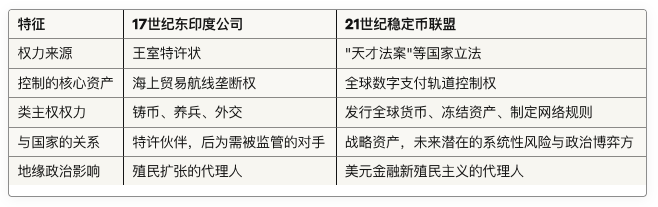

Tabel berikut menunjukan kemiripan mencolok antara struktur kekuasaan masa lalu dan kini:

Hantu sejarah kembali hadir. Melalui GENIUS Act, AS membangkitkan East India Company baru—dengan balutan inovasi teknologi dan pemanfaatan blockchain, namun tetap mengadopsi formula imperium lama: korporasi privat berlisensi global yang akhirnya bersaing dengan negara.

II. Tsunami Mata Uang Global: Dollarisasi, Hiper-Deflasi, dan Runtuhnya Bank Sentral Non-Dolar

GENIUS Act bukan hanya membawa tatanan baru kekuatan korporasi; ia memicu tsunami moneter global. Akarnya bermula dari runtuhnya Bretton Woods tahun 1971—membuka jalan bagi dominasi stablecoin dolar. Bagi negara dengan utang dan kredit lemah, pertanyaannya bukan lagi apakah negara memilih mata uang sendiri atau dolar. Kini, individu bisa memilih secara real-time: antara mata uang nasional yang terjun bebas dan dolar digital tanpa hambatan. Hasilnya: gelombang dollarisasi masif, meruntuhkan kedaulatan moneter serta menjerumuskan ekonomi rapuh ke jurang deflasi ekstrem.

2a. Hantu Bretton Woods yang Tak Pernah Pergi

Untuk memahami kekuatan stablecoin, kita harus menengok runtuhnya Bretton Woods. Sistem itu menautkan dolar ke emas, dan mata uang utama lain ke dolar—struktur stabil yang tak dapat bertahan lama. Dilema Triffin menghancurkannya: sebagai mata uang cadangan, dolar harus terus mengalir ke luar untuk perdagangan global, tapi defisit tanpa batas membuat kepercayaan runtuh. Nixon menutup “jendela emas” pada 1971, sistem pun berakhir.

Namun, “kematian” dolar adalah kelahiran baru. Dalam “sistem Jamaika”, dolar menjadi fiat murni—lepas dari emas, Fed pun leluasa memasok likuiditas untuk kebutuhan nasional (perang Vietnam, misalnya) dan dunia. Selama setengah abad, inilah dasar hegemoni dolar: kekuatan efek jaringan, bukan logam. Stablecoin, khususnya yang disahkan hukum AS, adalah bentuk paling mutakhir dari sistem pasca-Bretton Woods. Mereka mempercepat jangkauan global dolar, melampaui pemerintah dan bank, menembus setiap sendi ekonomi—hingga ke ponsel setiap orang di dunia.

2b. Hyper-Dollarization Datang

Di negara seperti Argentina dan Turki yang porak-poranda oleh inflasi, warga sudah lama berdollarisasi demi melindungi tabungan. Namun, dollarisasi lama berarti rekening bank, kontrol modal, dan risiko tunai. Stablecoin menghapus semua itu. Setiap orang dengan ponsel bisa menukar aset terdepresiasi ke token dolar dalam hitungan detik dan biaya minim.

Di Vietnam, Timur Tengah, Hong Kong, Jepang, dan Korea Selatan, “toko USDT” menggantikan penukaran uang; properti Dubai bisa dibeli dengan Bitcoin; toko kecil di Yiwu menerima stablecoin untuk rokok.

Saat pembayaran stablecoin dolar merambah segalanya, dollarisasi pun bisa terjadi secepat tsunami. Begitu ekspektasi inflasi naik, modal tidak lagi “mengalir keluar”—tapi “menguap”, meninggalkan sistem lokal dan masuk ke jaringan kripto global. Inilah bentuk puncak “substitusi mata uang berdaulat.”

Bagi pemerintah yang nyaris kolaps, ini fatal. Nilai mata uang lokal runtuh—karena masyarakat dan bisnis kini punya alternatif yang jauh lebih efisien.

2c. Hiper-Deflasi & Lenyapnya Kekuatan Negara

Saat hyper-dollarization terjadi, pemerintah berdaulat kehilangan dua kekuatan inti: kemampuan mencetak uang (seigniorage) dan kebebasan menetapkan kebijakan moneter.

Akibatnya sangat destruktif.

Pertama, saat mata uang domestik dibuang, nilainya anjlok dalam hiperinflasi. Namun di saat bersamaan, ekonomi berbasis dolar justru mengalami penurunan tajam nilai upah, aset, dan barang—deflasi dalam standar dolar.

Kedua, penerimaan pajak negara lenyap. Pendapatan dari mata uang yang terjun bebas menjadi tak bernilai, dan basis fiskal ambruk. “Spiral maut” ini menghancurkan kemampuan negara untuk memerintah.

Proses ini dimulai sejak Trump menandatangani GENIUS Act dan semakin cepat seiring tokenisasi RWA kian masif.

2d. Gedung Putih vs Federal Reserve: Perseteruan Kekuatan Internal AS

Revolusi ini bukan hanya mengguncang negara rival, tapi bisa memicu krisis di dalam AS sendiri.

Hari ini, Federal Reserve yang independen memegang otoritas moneter. Namun, sistem dolar digital paralel—diterbitkan swasta dan diatur Treasury atau lembaga eksekutif baru—akan menghasilkan jalur uang baru. Dengan mengatur regulasi penerbit stablecoin, pemerintah eksekutif dapat secara langsung maupun tidak langsung menentukan suplai dan arus uang—melampaui Fed. Ini bisa menjadi senjata politik-strategis (seperti stimulus pemilu atau sanksi khusus), dan memicu krisis kepercayaan besar akan independensi moneter AS.

III. Arena Finansial Abad 21: “Sistem Finansial Bebas” AS vs Tiongkok

Jika reformasi regulasi adalah soal pengaturan kekuasaan domestik, maka di luar negeri, UU stablecoin menjadi langkah strategis utama AS dalam menghadapi Tiongkok: lewat legislasi, mendorong “sistem keuangan bebas” berbasis dolar, blockchain publik-swasta, yang terbuka secara ideologis lawan model negara-sentris Tiongkok.

3a. Tirai Besi Finansial Baru

Selepas Perang Dunia II, AS membentuk Bretton Woods untuk membangun ekonomi dan, di Perang Dingin, membangun blok ekonomi Barat yang mengasingkan Uni Soviet. IMF dan Bank Dunia menjadi alat ektensi nilai-nilai Barat dan memperkuat aliansi. Kini, GENIUS Act bertujuan membangun “Bretton Woods era digital”: jaringan global berbasis stablecoin dolar—terbuka, efisien, serta menjadi tandingan ideologis model tertutup Tiongkok. Langkah AS kini jauh lebih berani dan disruptif dari sistem perdagangan bebas di masa Perang Dingin.

3b. Terbuka vs Tertutup: "Permissioned" vs "Permissionless"

AS dan Tiongkok menganut filosofi digital currency yang bertolak belakang: “terbuka” versus “tertutup.”

Yuan digital Tiongkok (e-CNY) memakai model “permissioned”, berjalan di buku besar privat yang dikendalikan bank sentral. Setiap rekening dan transaksi diawasi negara—seperti taman digital tertutup. Sistem ini memang efektif untuk tata kelola, tapi sifat tertutupnya menimbulkan ketidakpercayaan pengguna global, terutama pihak anti-pengawasan.

Sebaliknya, AS mendorong stablecoin di blockchain "permissionless" seperti Ethereum dan Solana. Siapapun di dunia bisa berinovasi, membangun aplikasi DeFi, membuat pasar baru, atau bertransaksi—tanpa izin otoritas pusat. AS bertindak bukan sebagai operator jaringan, melainkan penjamin dolar sebagai aset inti jaringan.

Strategi asimetris ini brilian. AS memanfaatkan ketakutan lawan akan “hilang kendali” untuk membangun benteng sendiri, menarik pengembang dan pengguna global ke ekosistem dolar terbuka. Tiongkok terpenjara di sistem tertutupnya, gagal melawan efek jaringan keuangan terbuka.

3c. Melampaui SWIFT: Dimensi Permainan Kekuatan Baru

Tiongkok, Rusia, dan negara pesaing lain pernah mencoba membangun alternatif SWIFT untuk menantang dominasi dolar. Namun dengan stablecoin, upaya itu jadi tak relevan. Transfer stablecoin di blockchain publik tak butuh SWIFT atau jalur bank lama. Nilai bergerak secara kriptografi langsung antar pengguna di jaringan global terdistribusi—menjadi infrastruktur baru di samping sistem lama.

AS tak perlu lagi menjaga benteng lama (SWIFT)—ia membangun medan tempur baru. Di sini, protokol dan kode, bukan perjanjian, yang mengatur. Ketika nilai digital berpindah ke jalur ini, membangun SWIFT baru hanya seperti membangun jalan kereta mewah saat dunia sudah masuk era jalan tol.

3d. Perebutan Efek Jaringan

Di era digital, efek jaringan adalah segalanya. Begitu sebuah platform tembus titik kritis, efek tariknya tak tertandingi. Melalui GENIUS Act, AS menggabungkan jaringan moneter terkuat (dolar) dengan jaringan teknologi paling inovatif (kripto). Sinerginya sangat dahsyat.

Developer global akan memilih ekosistem dengan likuiditas dan basis pengguna terbesar. Pengguna juga akan berkumpul di platform dengan pilihan aset dan use case terbanyak. Sementara e-CNY bisa saja berkembang di jalur Belt and Road, tetapi model tertutup dan sentralisasi yuan menghambat adopsi global.

Singkatnya, GENIUS Act bukan UU domestik biasa—ini fondasi strategi geopolitik AS abad 21. Dengan memanfaatkan desentralisasi dan keterbukaan, AS memperkuat hegemoni dolar secara elegan. Ini bukan perlombaan senjata, melainkan redefinisi arena keuangan, di mana AS punya keunggulan mutlak dan dapat “memotong” arsitektur keuangan lawan di tingkat protokol.

IV. De-Nasionalisasi Segala Sesuatu: Bagaimana RWA & DeFi Membongkar Dominasi Negara

Stablecoin hanyalah awal—sebuah “kuda Troya.” Ketika pengguna terbiasa memindahkan nilai global lewat stablecoin, revolusi berikutnya pun berjalan: tokenisasi seluruh nilai—saham, obligasi, properti, seni—menjadi token digital di buku besar publik. Proses “real world asset on-chain” (RWA) akan melepas aset dari yurisdiksi negara mana pun, mendenasionalisasi kontrol aset, hingga akhirnya mendisrupsi sistem keuangan berbasis bank.

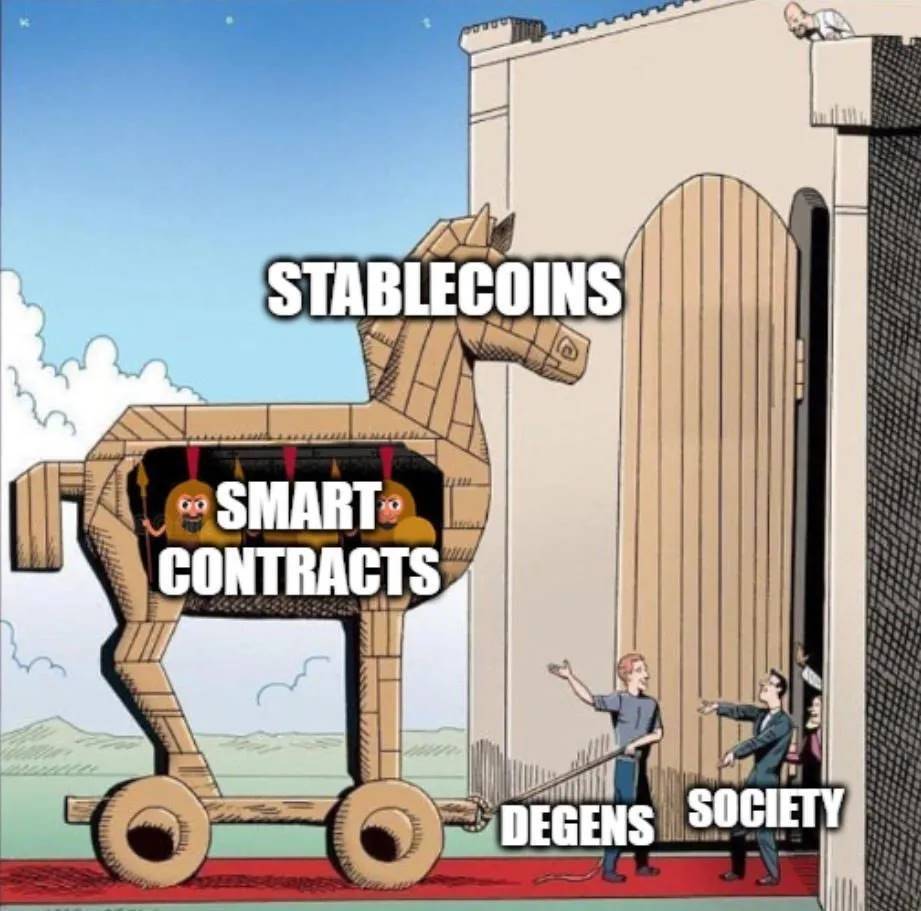

4a. Stablecoin: Kuda Troya Dunia Baru

Kisah Yunani menaklukkan Troya dengan kuda kayu menjadi alegori pas dengan peran stablecoin hari ini. Bagi regulator, stablecoin berbasis aset tampak sebagai gerbang jinak ke wilayah kripto liar.

Namun paradoksnya, GENIUS Act justru menciptakan kanal akuisisi terbesar ke uang digital non-negara dan terdesentralisasi. Tujuan utama stablecoin adalah menjembatani dunia fiat dan kripto. Mereka jadi “on-ramp” rendah hambatan. Mayoritas pengguna datang untuk remitansi murah atau pembayaran harian, tapi setelah terbiasa dengan dompet digital dan transaksi “on-chain”, mereka tinggal satu klik menuju Bitcoin, Ethereum, dan aset anti-sensor lainnya.

Platform seperti Coinbase dan Kraken adalah bursa kripto. Pengguna awalnya mencari stablecoin, tapi segera tergoda imbal hasil DeFi atau narasi lindung nilai Bitcoin. Dari USDC ke staking ETH menjadi lompatan alami siapa pun yang menapaki dunia digital.

Dilema besar pun bermunculan. Negara ingin mengokohkan dominasi dolar lewat stablecoin—yang artinya mengembangkan infrastruktur wallet, exchange, dan aplikasi. Tapi teknologi ini netral: dompet yang sama bisa simpan USDC legal maupun Monero anonim; exchange yang sama dapat mencantumkan keduanya.

Semakin canggih pengguna, permintaan akan hasil tinggi, privasi, dan benar-benar terdesentralisasi juga melonjak. Pada akhirnya mereka berpindah ke aset lain yang lebih sesuai kebutuhan.

4b. Revolusi RWA: Aset Lepas dari Rantai Nasional

Jika DeFi adalah suprastruktur revolusi, maka RWA adalah fondasinya. RWA menata proses legal dan teknis untuk melakukan tokenisasi aset nyata ke blockchain.

Bayangkan: Tim developer Tiongkok meluncurkan aplikasi dengan jutaan pengguna global; kepemilikannya ditokenisasi dan bebas beredar di blockchain. Token itu diperdagangkan di protokol DeFi permissionless. Pengguna di Argentina bisa langsung membeli dan menerima token, tanpa bank di Tiongkok, AS, atau Argentina.

Di dunia ini, tokenisasi aset, kolateralisasi, pencetakan stablecoin, dan transfer seluruhnya berjalan “on-chain”, melompati bank dan batas negara. Bukan sekedar jalur pembayaran lebih baik, tapi “semesta keuangan paralel” yang membuat batas Westphalian nyaris tak relevan.

Inilah cara uang terdenasionalisasi mendorong keuangan dan modal terdigitalisasi tanpa batas. Ketika modal bebas lepas dari kontrol negara, para kapitalis ikut lepas mengawalinya.

4c. Kiamat Keuangan Tradisional

Ekosistem baru yang digerakkan stablecoin dan dibangun di atas RWA menjadi tantangan eksistensial keuangan lama. Broker, bank, dan perantara pembayaran selama ini ada untuk mengelola kepercayaan dan informasi—dengan biaya tinggi.

Blockchain mengubah semuanya dengan “code as law”: buku besar transparan, tak bisa diubah, dan smart contract otomatis menggantikan trust. Dalam skema baru ini:

- Pinjaman bank digantikan protokol terdesentralisasi.

- Buku order bursa digantikan Automated Market Maker (AMM).

- Pembayaran lintas negara menjadi instan lewat stablecoin global.

- Sekuritisasi di Wall Street digantikan tokenisasi RWA yang transparan dan efisien.

V. Kebangkitan Individu Berdaulat—dan Senjakala Negara-Bangsa

Modal lintas batas, aset di luar cengkeraman negara, dan kekuatan berpindah ke korporasi raksasa serta komunitas menandai era baru: lahirnya “individu berdaulat”, sekaligus surutnya tatanan Westphalian. Revolusi ini, didorong stablecoin dan AI, dampaknya bisa lebih dahsyat dari Revolusi Prancis—mengganti bukan hanya siapa yang berkuasa, tapi hakikat kekuasaan itu sendiri.

(“The Sovereign Individual” benar-benar menjadi nubuat zaman kita.)

5a. Nubuat Individu Berdaulat Jadi Kenyataan

Tahun 1997, James Dale Davidson dan Lord William Rees-Mogg melalui “The Sovereign Individual” meramalkan Era Informasi akan mengubah logika kekuasaan. Negara-bangsa berjaya di era industri dengan memungut pajak dan melindungi aset statis. Namun di era informasi, aset terpenting—pengetahuan, keahlian, uang—menjadi tak berbobot, tanpa batas. Negara layaknya peternak yang berusaha “mengurung sapi bersayap”—pemajakan dan pengendalian menjadi nyaris mustahil.

Stablecoin, DeFi, dan RWA adalah “cybermoney” dan “cybereconomy” seperti yang digambarkan dalam buku itu. Gabungan semua ini membentuk jaringan global tanpa hambatan yang memberi modal “sayap”. Elite dunia bisa menaruh kekayaan di mana pun lewat token RWA, memindahkan dana instan pakai stablecoin—di luar jangkauan negara. Visi buku—individu terbebas dari represi pemerintah, dan pemilik aset lolos dari monopoli moneter—kini terjadi di depan mata.

5b. Akhir Sistem Westphalia

Sejak Traktat Westphalia 1648, politik dunia didasarkan negara-bangsa—masing-masing berdaulat, setara, bebas intervensi. Landasan negara-bangsa adalah kendali mutlak atas wilayah dan rakyatnya.

Kebangkitan individu berdaulat mulai menggerogoti fondasi itu. Ketika insan kreatif dan kekayaan mereka eksis di ranah digital, batas geografis kehilangan arti. Negara tak lagi bisa menarik pajak elite super-mobile; basis fiskal pun menciut. Negara yang terdesak bisa saja menerapkan “pajak sandera” atau menyerang teknologi pro-otonomi, seperti diprediksi buku itu, tetapi justru mempercepat eksodus, menciptakan lingkaran setan. Pada akhirnya, negara-bangsa berubah jadi “negara pengasuh” bagi mereka yang tidak bisa pergi, tercerabut dari sumber penciptaan kekayaan.

5c. Batasan Terakhir: Privasi dan Kiamat Pajak

Pertarungan selanjutnya adalah privasi. Blockchain publik saat ini pseudo-anonim, tetap bisa dilacak. Teknologi privasi seperti zero-knowledge proof (ZKP)—seperti Zcash, Monero—memungkinkan transaksi anonim total yang tak terlacak.

Saat sistem global stablecoin berpadu teknologi privasi mutakhir, otoritas pajak menghadapi ujian pamungkas: black box tempat pihak dan aliran dana tak dapat dideteksi. Inilah ujung “de-regulasi”: negara tak bisa lagi mengenakan pajak, mengatur, atau menyediakan layanan publik.

Revolusi Prancis menggantikan kedaulatan raja dengan kedaulatan bangsa—tapi logika teritorial tetap hidup. Revolusi stablecoin kini meluruhkan logika itu, mengganti “kedaulatan teritorial nasional” dengan kedaulatan jaringan dan individu. Ini bukan sekadar pengalihan kekuasaan, melainkan desentralisasi dan denasionalisasi total. Pergeseran paradigma ini setara—atau bahkan lebih dahsyat—dengan Revolusi Prancis. Kita berada di ambang era baru, yang akan membawa kekuasaan dan kebebasan luar biasa bagi individu—tapi juga menghadirkan tantangan dan kekacauan yang belum terbayangkan.

Pernyataan:

- Artikel ini diterbitkan ulang dari TechFlow, judul asli: “‘GENIUS Act’ and the New East India Company: How Dollar Stablecoins Will Challenge the Existing Fiat Currency System and the Modern Nation-State.” Hak cipta tetap pada penulis asli [TechFlow]. Untuk pertanyaan terkait distribusi ulang, silakan hubungi tim Gate Learn untuk penanganan cepat.

- Penafian: Seluruh pandangan dan opini dalam artikel ini sepenuhnya merupakan tanggung jawab penulis dan tidak menjadi saran investasi.

- Versi bahasa lain diterjemahkan oleh tim Gate Learn. Kecuali disebutkan lain, seluruh terjemahan ini tidak boleh disalin, didistribusikan, atau dijiplak tanpa mencantumkan Gate sebagai sumber.

Bagikan

Konten