2020年に元手400万円から配当株投資を始め、投資歴約5年で金融資産約3600万円に到達した個人投資家・介護士マンさん。前編では、年収350万、世帯年収550万という家計のなかで高配当株をメインに、着実に投資成績を上げる手法や銘柄選びについてお聞きしました。後編では、期待の配当銘柄や新NISAの活用法、投資ルールなどを深堀りします。

――現在保有している個別株のうち期待している銘柄はありますか?

保有している企業は全て期待しているのですが、幾つか挙げるとすれば、オリックス(8591)は2025年5月の本決算で、2034年度に純利益1兆円を目標と明記しています。3倍近くになる計画ですが、株主還元は歓迎ですので、買い増しを続けつつ将来に期待しています。

16期連続増益・増配を達成しているヒューリック(3003)はを積極的に行って、新しい子育ての拠点「こどもでぱーと」のオープンや海外での事業拡大など、積極的な展開M&Aが目を引きます。毎回決算資料を読むたびに何かしらのトピックがあるので、今後にも注目しています。

全国保証(7164)は13期連続最高益中で、こちらもM&Aを積極的に行っています。業界自体に再編の動きがあり、独立系の全国保証は毎年負ののれんを計上するなど、うまみのあるM&Aを行っている印象です。ストックビジネスで安定感もあり、増配率も高いことからも期待しています。

医療、介護ベッドで日本首位のパラマウントベッドホールディングス(7817)は、私も仕事でお世話になっています。超高齢化社会に貢献している企業であることに加え、5月の本決算では株主還元の一環として配当水準の目安が引き上げられたのも好印象です。株主優待のQUOカードも嬉しいですね。

最先端の光技術を使った「IOWN」構想を進めるNTT(9432)も注目しています。2024年から株価は軟調ではあるものの、個人的には安く買えて嬉しく、長期的に見ても不安は感じていません。

投資歴約5年ですが、日本を代表する大型株をコツコツ買っていくだけでもリターンはしっかり得られると感じています。奇をてらったり、オリジナリティを出そうとしなくても、日本に必要不可欠な企業の事業を信じて、きちんと分散しながら投資し、株主還元の恩恵を享受していくことで、着実に資産形成は行えると実感しています。

――2024年から始まった「新NISA」はどのように活用していらっしゃいますか?

新NISAではつみたて投資枠が120万円分、成長投資枠が240万円分あるため、夫婦合計で年間720万の非課税枠が使えることになります。我が家は夫婦で家計管理を行った上で投資資金を捻出しています。

メインは成長投資枠で、1年間で夫婦合わせて480万円の枠を埋められるように投資をしています。世帯年収が600万に満たないため、480万の枠を埋めるというのは無謀なレベルなのですが、特定口座の銘柄を売却してNISAで買い直したり、臨時収入も投資に回してできるだけ枠を埋め切ろうという意識で行っています。

つみたて投資枠は月1,000円×2人分だけ行っています。全く投資しなくてもいいと思っているのですが、一応1,000円だけはしています。

――旧NISA分についてはいかがですか?

旧NISAではインデックス投資を行っており、これで子どもたちの教育費を賄えたらいいなと思っています。iDeCoは老後の足しにと考えています。

現状では、将来の備えはそこまで気にしなくてもいいのではないかと感じているので、今の生活をより良くする、家族との思い出を作れるよう配当金を増やしていく、自由に使えるお金を増やしていく、そんな気持ちでNISAでの投資を行っています。

――最新の資産ポートフォリオについてお聞かせください。

外国株式のインデックスファンドが約23%、日本の高配当株が約67%、現金が10%程度で、現金が少なめです。日本の高配当株を中心に投資を行っているので、今後も比率は偏っていくとみています。

――資産配分を変更するタイミングはどんなときですか?

とにかく配当金の最大化を目指していくことを意識しているため、資産配分に関してはそれほど考えていません。ただ、年齢を重ねるにつれて当然働ける年数が減っていきますので、将来的には加齢とともに現金の比率を上げようとは思っています。

現在は日本の高配当株をメインにNISAの成長枠で投資をしていますが、成長枠が埋まり切った後はつみたて投資枠を埋めるために外国株式のインデックスファンドへの投資を少し増やそうかなとは考えています。

――家計管理においては「貯蓄率40%」を意識しているそうですね。その理由を教えてください。

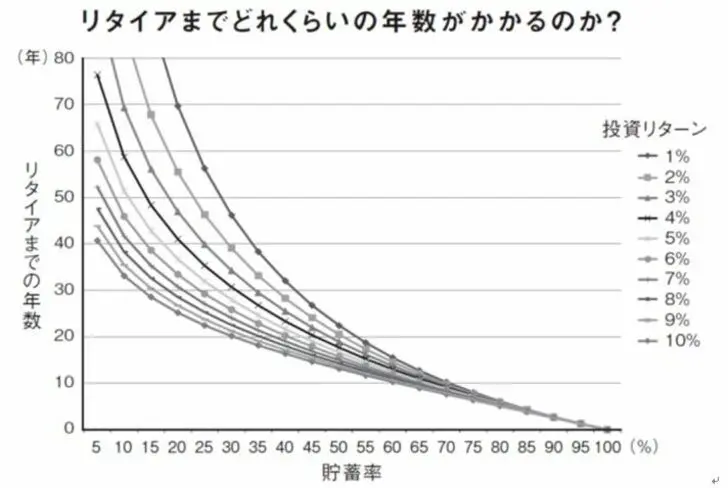

貯蓄率40%は家計管理を行う上での明確な基準にしています。FIREブームの火付け役となった書籍『FIRE 最強の早期リタイア術』(著:クリスティー・シェン&ブライス・リャン ダイヤモンド社)に、貯蓄率と投資リターンの掛け合わせから、リタイアに何年でたどり着くかというグラフがあります。

【図表】貯蓄率とリタイアまでの年数 出所:ダイヤモンド社『FIRE 最強の早期リタイア術 最速でお金から自由になれる究極メソッド』 このグラフを見ると、投資リターンを上げるよりも、貯蓄率を高めた方がリタイアまでの期間が短くなっているのが分かります。例えば、投資リターン5%で比べても、貯蓄率20%だと35~40年かかりますが、貯蓄率40%だと20~25年でリタイアできるようになります。

また、貯蓄率を引き上げ過ぎても、徐々に効果が低減していくこともグラフから見て取れます。貯蓄率を高めすぎても今を犠牲にしてしまいますし、40%という数字は自身の家計と目標に向かうにあたって、とてもバランスの良い数字だと思っています。

――投資方針やルールにおいて、「これだけはしない」と決めていることはありますか?

一番意識しているのは、「短期間でお金持ちになろうとしない」ということです。企業も事業の種を蒔いて成長し、利益を創出するまでには時間がかかります。その成長を株主として見届けつつ、配当金として利益を享受する。短期的な視点ではなく、長期的に企業の成長を見守る意識でいます。

私は投資と同時期にSNSのXで発信を始めましたが、過剰にリスクをとって相場から離れていく人をたくさん見てきました。焦らずコツコツ続けていけば、リターンは加速していくだろうというのが私の考えなので、これからも長期的な視点で投資を続けていきたいと思っています。

受け取った配当金は必ず記録をつけていて、それが右肩上がりに上昇していくのを見るのも、投資を継続する楽しさにつながっています。

――これまでの投資ヒストリーで、あえて失敗談を挙げるとすればどんなことでしょうか?

投資1年目に含み損に耐えかねて、焦って売却したり、コロナショックで暴落した時の株価を意識しすぎて、その後の上昇に臆して買えなかったり…ということがありました。その経験から、自分が納得いく株価ならちゃんと買う、株価だけを理由にしての売却はしないということを意識するようにしています。2年目からは安易な売却はしていません。

――普段、投資にかける時間はどの程度でしょうか?日々の生活のなかでのタイミング等も教えてください。

仕事の昼休憩の時に株価をサラッと見て、毎日2~4銘柄ぐらいを1~数株買うだけなので、大体10分もかかっていません。株価を見る頻度も1日に1~3回程度ですね

暴落している際は、さすがに安く買えるため相場が気になり投資に割く時間が増えますが、逆に株価が大きく上昇する日は前日よりも割高で投資することになるので、ほとんど時間を割かないですね。

――最後に、投資に苦手意識のある方へのアドバイスがあればお願いいたします。

必ずしも株式投資をしなければいけないわけではないと思います。リスクはありますし、株価の変動に精神を揺さぶられてしまうなら、やらない方がよいかもしれません。

ただ、私自身は株式投資を通じてまとまった資産ができただけでなく、すべてのことに対して長期的な視点で見ることができるようになり、幼稚だった過去の自分より成長できた実感があります。

年々増加する配当金のお陰でお金の不安が無くなり、収入の下がる転職や職種変更も許容できるようになりました。ちょっとした支出で精神をすり減らすことも無くなり、子どもたちがやりたいという習い事を、経済的な負担を気にせずやらせてあげられてもいます。

インフレによる物価高のなか、現金だけで資産形成をすることはやはり難しいと言わざるを得ません。そういう意味でも、株式投資はインフレに対抗できる手段だと思っています。

【前編】高配当株投資をメインに投資歴約5年で資産3000万円アップ、「下落時こそポジティブ」な30代介護士マンさん

※本内容は2025年7月に行ったメールアンケートを編集し掲載しました。

※本内容は、個人の経験に基づく見解であり、当社の意見を表明するものではありません。

※投資にかかる最終決定は、お客様ご自身の判断と責任でなさるようにお願いいたします。

19k 人気度

11k 人気度

159k 人気度

1836k 人気度

期待の配当銘柄と貯蓄率40%の理由とは?堅実に投資リターンを積み上げる投資家・介護士マンさん【後編】 | 達人に学ぶ「お金の流儀」 | マネクリ マネックス証券の投資情報とお金に役立つメディア

2020年に元手400万円から配当株投資を始め、投資歴約5年で金融資産約3600万円に到達した個人投資家・介護士マンさん。前編では、年収350万、世帯年収550万という家計のなかで高配当株をメインに、着実に投資成績を上げる手法や銘柄選びについてお聞きしました。後編では、期待の配当銘柄や新NISAの活用法、投資ルールなどを深堀りします。

オリックス(8591)、ヒューリック(3003)、全国保証(7164)など期待の銘柄

――現在保有している個別株のうち期待している銘柄はありますか?

保有している企業は全て期待しているのですが、幾つか挙げるとすれば、オリックス(8591)は2025年5月の本決算で、2034年度に純利益1兆円を目標と明記しています。3倍近くになる計画ですが、株主還元は歓迎ですので、買い増しを続けつつ将来に期待しています。

16期連続増益・増配を達成しているヒューリック(3003)はを積極的に行って、新しい子育ての拠点「こどもでぱーと」のオープンや海外での事業拡大など、積極的な展開M&Aが目を引きます。毎回決算資料を読むたびに何かしらのトピックがあるので、今後にも注目しています。

全国保証(7164)は13期連続最高益中で、こちらもM&Aを積極的に行っています。業界自体に再編の動きがあり、独立系の全国保証は毎年負ののれんを計上するなど、うまみのあるM&Aを行っている印象です。ストックビジネスで安定感もあり、増配率も高いことからも期待しています。

医療、介護ベッドで日本首位のパラマウントベッドホールディングス(7817)は、私も仕事でお世話になっています。超高齢化社会に貢献している企業であることに加え、5月の本決算では株主還元の一環として配当水準の目安が引き上げられたのも好印象です。株主優待のQUOカードも嬉しいですね。

最先端の光技術を使った「IOWN」構想を進めるNTT(9432)も注目しています。2024年から株価は軟調ではあるものの、個人的には安く買えて嬉しく、長期的に見ても不安は感じていません。

投資歴約5年ですが、日本を代表する大型株をコツコツ買っていくだけでもリターンはしっかり得られると感じています。奇をてらったり、オリジナリティを出そうとしなくても、日本に必要不可欠な企業の事業を信じて、きちんと分散しながら投資し、株主還元の恩恵を享受していくことで、着実に資産形成は行えると実感しています。

NISAは成長投資枠480万円(夫婦2人分)をできる限り埋める方針

――2024年から始まった「新NISA」はどのように活用していらっしゃいますか?

新NISAではつみたて投資枠が120万円分、成長投資枠が240万円分あるため、夫婦合計で年間720万の非課税枠が使えることになります。我が家は夫婦で家計管理を行った上で投資資金を捻出しています。

メインは成長投資枠で、1年間で夫婦合わせて480万円の枠を埋められるように投資をしています。世帯年収が600万に満たないため、480万の枠を埋めるというのは無謀なレベルなのですが、特定口座の銘柄を売却してNISAで買い直したり、臨時収入も投資に回してできるだけ枠を埋め切ろうという意識で行っています。

つみたて投資枠は月1,000円×2人分だけ行っています。全く投資しなくてもいいと思っているのですが、一応1,000円だけはしています。

――旧NISA分についてはいかがですか?

旧NISAではインデックス投資を行っており、これで子どもたちの教育費を賄えたらいいなと思っています。iDeCoは老後の足しにと考えています。

現状では、将来の備えはそこまで気にしなくてもいいのではないかと感じているので、今の生活をより良くする、家族との思い出を作れるよう配当金を増やしていく、自由に使えるお金を増やしていく、そんな気持ちでNISAでの投資を行っています。

日本の高配当株が約7割、現金少なめの最新ポートフォリオ

――最新の資産ポートフォリオについてお聞かせください。

外国株式のインデックスファンドが約23%、日本の高配当株が約67%、現金が10%程度で、現金が少なめです。日本の高配当株を中心に投資を行っているので、今後も比率は偏っていくとみています。

――資産配分を変更するタイミングはどんなときですか?

とにかく配当金の最大化を目指していくことを意識しているため、資産配分に関してはそれほど考えていません。ただ、年齢を重ねるにつれて当然働ける年数が減っていきますので、将来的には加齢とともに現金の比率を上げようとは思っています。

現在は日本の高配当株をメインにNISAの成長枠で投資をしていますが、成長枠が埋まり切った後はつみたて投資枠を埋めるために外国株式のインデックスファンドへの投資を少し増やそうかなとは考えています。

――家計管理においては「貯蓄率40%」を意識しているそうですね。その理由を教えてください。

貯蓄率40%は家計管理を行う上での明確な基準にしています。FIREブームの火付け役となった書籍『FIRE 最強の早期リタイア術』(著:クリスティー・シェン&ブライス・リャン ダイヤモンド社)に、貯蓄率と投資リターンの掛け合わせから、リタイアに何年でたどり着くかというグラフがあります。

【図表】貯蓄率とリタイアまでの年数 出所:ダイヤモンド社『FIRE 最強の早期リタイア術 最速でお金から自由になれる究極メソッド』

このグラフを見ると、投資リターンを上げるよりも、貯蓄率を高めた方がリタイアまでの期間が短くなっているのが分かります。例えば、投資リターン5%で比べても、貯蓄率20%だと35~40年かかりますが、貯蓄率40%だと20~25年でリタイアできるようになります。

出所:ダイヤモンド社『FIRE 最強の早期リタイア術 最速でお金から自由になれる究極メソッド』

このグラフを見ると、投資リターンを上げるよりも、貯蓄率を高めた方がリタイアまでの期間が短くなっているのが分かります。例えば、投資リターン5%で比べても、貯蓄率20%だと35~40年かかりますが、貯蓄率40%だと20~25年でリタイアできるようになります。

また、貯蓄率を引き上げ過ぎても、徐々に効果が低減していくこともグラフから見て取れます。貯蓄率を高めすぎても今を犠牲にしてしまいますし、40%という数字は自身の家計と目標に向かうにあたって、とてもバランスの良い数字だと思っています。

焦らずコツコツ投資を続ければリターンはきっと加速していく

――投資方針やルールにおいて、「これだけはしない」と決めていることはありますか?

一番意識しているのは、「短期間でお金持ちになろうとしない」ということです。企業も事業の種を蒔いて成長し、利益を創出するまでには時間がかかります。その成長を株主として見届けつつ、配当金として利益を享受する。短期的な視点ではなく、長期的に企業の成長を見守る意識でいます。

私は投資と同時期にSNSのXで発信を始めましたが、過剰にリスクをとって相場から離れていく人をたくさん見てきました。焦らずコツコツ続けていけば、リターンは加速していくだろうというのが私の考えなので、これからも長期的な視点で投資を続けていきたいと思っています。

受け取った配当金は必ず記録をつけていて、それが右肩上がりに上昇していくのを見るのも、投資を継続する楽しさにつながっています。

――これまでの投資ヒストリーで、あえて失敗談を挙げるとすればどんなことでしょうか?

投資1年目に含み損に耐えかねて、焦って売却したり、コロナショックで暴落した時の株価を意識しすぎて、その後の上昇に臆して買えなかったり…ということがありました。その経験から、自分が納得いく株価ならちゃんと買う、株価だけを理由にしての売却はしないということを意識するようにしています。2年目からは安易な売却はしていません。

――普段、投資にかける時間はどの程度でしょうか?日々の生活のなかでのタイミング等も教えてください。

仕事の昼休憩の時に株価をサラッと見て、毎日2~4銘柄ぐらいを1~数株買うだけなので、大体10分もかかっていません。株価を見る頻度も1日に1~3回程度ですね

暴落している際は、さすがに安く買えるため相場が気になり投資に割く時間が増えますが、逆に株価が大きく上昇する日は前日よりも割高で投資することになるので、ほとんど時間を割かないですね。

株式投資はインフレに対抗できる手段

――最後に、投資に苦手意識のある方へのアドバイスがあればお願いいたします。

必ずしも株式投資をしなければいけないわけではないと思います。リスクはありますし、株価の変動に精神を揺さぶられてしまうなら、やらない方がよいかもしれません。

ただ、私自身は株式投資を通じてまとまった資産ができただけでなく、すべてのことに対して長期的な視点で見ることができるようになり、幼稚だった過去の自分より成長できた実感があります。

年々増加する配当金のお陰でお金の不安が無くなり、収入の下がる転職や職種変更も許容できるようになりました。ちょっとした支出で精神をすり減らすことも無くなり、子どもたちがやりたいという習い事を、経済的な負担を気にせずやらせてあげられてもいます。

インフレによる物価高のなか、現金だけで資産形成をすることはやはり難しいと言わざるを得ません。そういう意味でも、株式投資はインフレに対抗できる手段だと思っています。

※本内容は2025年7月に行ったメールアンケートを編集し掲載しました。

※本内容は、個人の経験に基づく見解であり、当社の意見を表明するものではありません。

※投資にかかる最終決定は、お客様ご自身の判断と責任でなさるようにお願いいたします。