# イーサリアム価格変動の背後にある市場メカニズムを探るイーサリアム価格の起伏は一見単純に見えるが、実際には複雑な市場メカニズムが潜んでいる。資金利率市場、中立的な戦略機関のヘッジ操作と再帰的なレバレッジ需要が相互に絡み合い、現在の暗号市場の深層にあるシステム的な脆弱性を明らかにしている。私たちは珍しい現象を目の当たりにしています:レバレッジが実質的に流動性そのものに進化しました。個人投資家が投入した大量のロングポジションは、中立的な資本配分リスクの方法を根本的に再構築しており、その結果、ほとんどの市場参加者がまだ十分に認識していない新しい市場の脆弱性が生じています。## 1. 個人投資家はトレンドを追いかけ、市場行動は非常に収束しています個人投資家の需要は主にイーサリアムの永久契約に集中しており、この種のレバレッジ製品は容易に取得できます。トレーダーは現物の実際の需要をはるかに超える速度でレバレッジのロングポジションに流入しています。ETHの上昇に賭けたい人の数は、実際にイーサリアムの現物を購入している人の数をはるかに上回っています。これらのポジションは、取引相手が受け入れる必要があります。買いの需要が異常に攻撃的になったため、ショートポジションはますますデルタニュートラル戦略を実行する機関投資家によって吸収されています。これらは方向性のある弱気派ではなく、資金調達率を収穫する者たちであり、彼らが介入するのはETHを売り込むためではなく、構造的な不均衡を利用してアービトラージを行うためです。実際、この手法は伝統的な意味でのショートではありません。これらのトレーダーは、同量の現物または先物のロングポジションを保持しながら、永続契約でショートを行います。結果として、ETHの価格リスクを負わないものの、彼らは小口投資家のロングポジションが維持するために支払う資金コストのプレミアムから利益を得ています。イーサリアムETF構造の進展に伴い、このアービトラージ取引は、パッシブ収益層(ステーキング収益をETFパッケージ構造に組み込む)を重ねることで、すぐに強化され、デルタニュートラル戦略の魅力をさらに高める可能性があります。これは確かに素晴らしい取引ですが、その複雑さを受け入れられることが前提です。## デルタ中立ヘッジ戦略:合法的な"印刷"のレスポンスメカニズムトレーダーは、個人投資家のロングニーズを受け入れるために、ETHの永続契約をショートし、同時に現物のロングポジションでヘッジを行い、持続的な資金コストの需要によって引き起こされる構造的な不均衡を利益に変換します。ブルマーケットの状況では、資金レートが正の値に転じ、この時、ロングポジションはショートポジションに対して費用を支払う必要があります。ニュートラルな戦略を採用する機関はリスクをヘッジしながら流動性を提供することで収益を得て、利益を上げるためのアービトラージ操作を形成します。このモデルは機関資金の継続的な流入を引き寄せています。しかし、これは危険な幻想を生み出しました:市場は十分に深く安定しているように見えますが、この"流動性"は好ましい資金環境に依存しています。インセンティブメカニズムが消えると、それを支える構造も崩壊します。表面的な市場の深さは瞬時に無に帰し、市場の枠組みが音を立てて崩れると、価格は激しく変動する可能性があります。この動きは暗号ネイティブのプラットフォームに限らない。機関主体のシカゴ商品取引所においても、大部分のショートフローは方向性のあるベットではない。プロのトレーダーが先物をショートするのは、その投資戦略が現物ポジションを開くことを禁止されているからである。オプションマーケットメイカーは、先物を通じてデルタヘッジを行い、マージン効率を向上させます。機関は、機関顧客の注文フローをヘッジする責任があります。これらはすべて構造的な必須取引に属し、下落予想の反映ではありません。未決済契約量は増加する可能性がありますが、これが市場のコンセンサスを伝えることはほとんどありません。## 非対称リスク構造:実際には不公平である個人投資家のブルポジションは、価格が不利な方向に変動する際に、直接的に清算のリスクに直面します。それに対して、デルタ中立のベアポジションは通常、資金がより豊富で、専門のチームによって管理されています。彼らは保有するETHを担保として担保し、完全にヘッジされ、資金効率の高いメカニズムの下で永続的な契約をショートすることができます。この構造は、適度なレバレッジに安全に耐えることができ、清算を引き起こすことはありません。両者は構造的に違いがあります。機関のショートポジションは持続的な耐圧能力と完備したリスク管理システムを持ち、変動性に対抗します。一方、レバレッジをかけた個人投資家のロングポジションは耐性が弱く、リスク管理ツールが不足しており、その操作の許容誤差率はほぼゼロです。市場の状況が変わると、強気派は迅速に崩壊し、弱気派は依然として堅固です。この不均衡は、一見突然に見えますが、実際には構造的に避けられない清算の滝を引き起こすことになります。## 再帰的フィードバックループ:市場行動の自己干渉イーサリアムの永久契約に対するロング需要は依然として存在し、デルタニュートラル戦略のトレーダーが対抗手段としてショートヘッジを行う必要があります。このメカニズムにより資金調達率のプレミアムが持続的に存在します。各種プロトコルと収益商品がこれらのプレミアムを追い求め、より多くの資本がこの循環システムに戻ることを促進しています。永遠に回り続けるお金を生む機械は、現実には存在しません。これにより上昇圧力が継続的に形成されますが、完全に前提条件に依存します:強気派はレバレッジのコストを負担する意欲が必要です。資金調達レートメカニズムには上限があります。ほとんどの取引所では、永久契約の8時間ごとの資金調達レートの上限は0.01%で、年率換算で約10.5%になります。その上限に達すると、買い需要が引き続き増加しても、利益を追求する売り手は新たにポジションを取るインセンティブを得ることはありません。リスクの蓄積が臨界点に達する:アービトラージの利益は固定されているが、構造的リスクは継続的に増加している。この臨界点が訪れると、市場は迅速にポジションを解消する可能性が高い。## なぜETHはBTCよりもひどく下落したのか?二つのエコシステムの物語の争いビットコインは企業の財務戦略からの非レバレッジの買いが利益をもたらしており、BTCデリバティブ市場はより強い流動性を持っています。エーテルの永久契約は収益戦略とDeFiプロトコルのエコシステムに深く組み込まれており、ETH担保が構造化商品に継続的に流入し、参加する資金のコストアービトラージを行うユーザーに収益を提供します。ビットコインは通常、ETFと企業の自然な現物需要によって駆動されていると考えられています。しかし、ETF資金の大部分は実際には機械的なヘッジの結果です:伝統的な金融のベース取引者が一方でETFのシェアを買い入れ、もう一方で先物契約をショートすることで、現物と先物の間の固定された価格差をロックインし、アービトラージを行っています。これは、ETHのデルタニュートラルベーシス取引と本質的に同じであり、規制されたパッケージ構造を通じて実行され、4-5%のドルコストでファイナンスされています。このように見ると、ETHのレバレッジ操作は収益インフラストラクチャとなり、BTCのレバレッジは構造化アービトラージを形成します。両者は方向性のない操作であり、いずれも収益を得ることを目指しています。## 循環依存性問題:音楽が止まった瞬間ここには人々が眠れなくなるかもしれない問題があります:この動的メカニズムは内在的な周期的循環性を持っています。デルタニュートラル戦略の利益は、持続的な正の資金調達率に依存しており、これは小口投資家の需要とブルマーケット環境の長期的な継続を要求します。資金費用のプレミアムは永久に存在するわけではなく、非常に脆弱です。プレミアムが縮小すると、決済ラッシュが始まります。もし個人投資家の熱意が薄れ、資金費用が負の値に転じると、ショートポジションを持つ者がロングポジションを持つ者に対して手数料を支払うことになり、プレミアムを受け取るのではなくなります。大規模な資本が流入すると、この動的メカニズムは複数の脆弱性を形成します。まず、より多くの資本がデルタニュートラル戦略に流入するにつれて、ベーシスは継続的に圧縮されます。ファイナンス金利が低下し、アービトラージ取引の収益もそれに伴い低下します。需要が逆転したり流動性が枯渇した場合、永久契約は割引状態に入る可能性があり、つまり契約価格が現物価格を下回ることになります。この現象は新しいデルタニュートラルポジションの入場を妨げ、既存の機関がポジションを閉じることを余儀なくさせる可能性があります。同時に、レバレッジをかけたロングポジションはマージンバッファスペースが不足しているため、穏やかな市場調整でさえ連鎖清算を引き起こす可能性があります。中立的なトレーダーが流動性を引き上げ、強制的なロングポジションの清算が滝のように押し寄せると、流動性の真空が形成され、価格の下にはもはや真の方向性の買い手が存在せず、構造的な売り手だけが残ります。本来安定していたアービトラージのエコシステムは急速に反転し、混乱した清算ラッシュに進化します。## 市場の信号を誤解する:バランスの幻想市場参加者はしばしばヘッジファンドの資金流入を弱気の傾向と誤解します。実際、ETHの高いショートポジションは往々にして利益を得るためのベーストレードを反映しており、方向性の予想ではありません。多くの場合、一見強力に見えるデリバティブ市場の深さは、実際には中立的なトレーディングデスクが提供する一時的な流動性によって支えられており、これらのトレーダーは資金のプレミアムを収穫することで利益を得ています。現物ETFへの資金流入は一定程度の自然な需要を生み出すことができるが、永続契約市場におけるほとんどの取引は本質的に構造的な人為的操作に属する。イーサリアムの流動性はその未来への信念に根ざしているわけではなく、資金環境が利益を生む限り存在します。一度利益が消えると、流動性も失われるでしょう。## まとめ市場は構造的な流動性の支援を受けて長期的に活発であり、偽の安全感を生み出すことができます。しかし、条件が逆転し、強気派が資金調達の義務を維持できなくなると、崩壊は一瞬のうちに起こります。一方は完全に粉砕され、もう一方は悠然と身を引きます。市場参加者にとって、これらのパターンを識別することは機会を意味するだけでなく、リスクを示唆します。機関は資金状況を洞察することで利益を得ることができ、個人投資家は人為的な深さと本当の深さを見分ける必要があります。イーサリアムのデリバティブ市場のドライバーは、分散型コンピュータに対するコンセンサスではなく、構造的な資金調達率のプレミアムを収穫する行為です。資金調達率が正の利益を維持している限り、全体のシステムは円滑に運営されます。しかし、状況が逆転したとき、人々は最終的に次のことを発見するでしょう:一見バランスの取れた表面は、巧妙に装飾されたレバレッジゲームに過ぎません。

イーサリアム価格変動背後のレバレッジゲームを揭秘する

イーサリアム価格変動の背後にある市場メカニズムを探る

イーサリアム価格の起伏は一見単純に見えるが、実際には複雑な市場メカニズムが潜んでいる。資金利率市場、中立的な戦略機関のヘッジ操作と再帰的なレバレッジ需要が相互に絡み合い、現在の暗号市場の深層にあるシステム的な脆弱性を明らかにしている。

私たちは珍しい現象を目の当たりにしています:レバレッジが実質的に流動性そのものに進化しました。個人投資家が投入した大量のロングポジションは、中立的な資本配分リスクの方法を根本的に再構築しており、その結果、ほとんどの市場参加者がまだ十分に認識していない新しい市場の脆弱性が生じています。

1. 個人投資家はトレンドを追いかけ、市場行動は非常に収束しています

個人投資家の需要は主にイーサリアムの永久契約に集中しており、この種のレバレッジ製品は容易に取得できます。トレーダーは現物の実際の需要をはるかに超える速度でレバレッジのロングポジションに流入しています。ETHの上昇に賭けたい人の数は、実際にイーサリアムの現物を購入している人の数をはるかに上回っています。

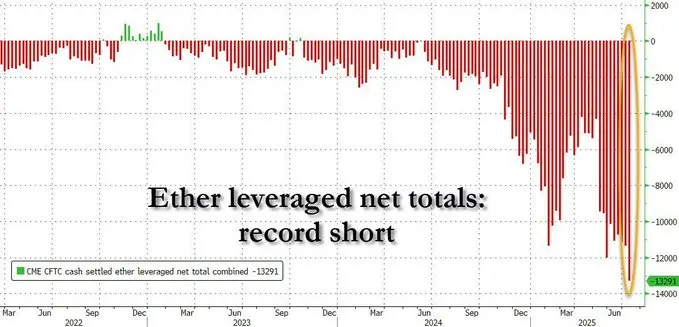

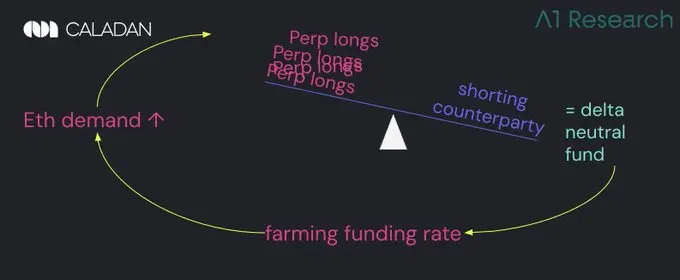

これらのポジションは、取引相手が受け入れる必要があります。買いの需要が異常に攻撃的になったため、ショートポジションはますますデルタニュートラル戦略を実行する機関投資家によって吸収されています。これらは方向性のある弱気派ではなく、資金調達率を収穫する者たちであり、彼らが介入するのはETHを売り込むためではなく、構造的な不均衡を利用してアービトラージを行うためです。

実際、この手法は伝統的な意味でのショートではありません。これらのトレーダーは、同量の現物または先物のロングポジションを保持しながら、永続契約でショートを行います。結果として、ETHの価格リスクを負わないものの、彼らは小口投資家のロングポジションが維持するために支払う資金コストのプレミアムから利益を得ています。

イーサリアムETF構造の進展に伴い、このアービトラージ取引は、パッシブ収益層(ステーキング収益をETFパッケージ構造に組み込む)を重ねることで、すぐに強化され、デルタニュートラル戦略の魅力をさらに高める可能性があります。

これは確かに素晴らしい取引ですが、その複雑さを受け入れられることが前提です。

デルタ中立ヘッジ戦略:合法的な"印刷"のレスポンスメカニズム

トレーダーは、個人投資家のロングニーズを受け入れるために、ETHの永続契約をショートし、同時に現物のロングポジションでヘッジを行い、持続的な資金コストの需要によって引き起こされる構造的な不均衡を利益に変換します。

ブルマーケットの状況では、資金レートが正の値に転じ、この時、ロングポジションはショートポジションに対して費用を支払う必要があります。ニュートラルな戦略を採用する機関はリスクをヘッジしながら流動性を提供することで収益を得て、利益を上げるためのアービトラージ操作を形成します。このモデルは機関資金の継続的な流入を引き寄せています。

しかし、これは危険な幻想を生み出しました:市場は十分に深く安定しているように見えますが、この"流動性"は好ましい資金環境に依存しています。

インセンティブメカニズムが消えると、それを支える構造も崩壊します。表面的な市場の深さは瞬時に無に帰し、市場の枠組みが音を立てて崩れると、価格は激しく変動する可能性があります。

この動きは暗号ネイティブのプラットフォームに限らない。機関主体のシカゴ商品取引所においても、大部分のショートフローは方向性のあるベットではない。プロのトレーダーが先物をショートするのは、その投資戦略が現物ポジションを開くことを禁止されているからである。

オプションマーケットメイカーは、先物を通じてデルタヘッジを行い、マージン効率を向上させます。機関は、機関顧客の注文フローをヘッジする責任があります。これらはすべて構造的な必須取引に属し、下落予想の反映ではありません。未決済契約量は増加する可能性がありますが、これが市場のコンセンサスを伝えることはほとんどありません。

非対称リスク構造:実際には不公平である

個人投資家のブルポジションは、価格が不利な方向に変動する際に、直接的に清算のリスクに直面します。それに対して、デルタ中立のベアポジションは通常、資金がより豊富で、専門のチームによって管理されています。

彼らは保有するETHを担保として担保し、完全にヘッジされ、資金効率の高いメカニズムの下で永続的な契約をショートすることができます。この構造は、適度なレバレッジに安全に耐えることができ、清算を引き起こすことはありません。

両者は構造的に違いがあります。機関のショートポジションは持続的な耐圧能力と完備したリスク管理システムを持ち、変動性に対抗します。一方、レバレッジをかけた個人投資家のロングポジションは耐性が弱く、リスク管理ツールが不足しており、その操作の許容誤差率はほぼゼロです。

市場の状況が変わると、強気派は迅速に崩壊し、弱気派は依然として堅固です。この不均衡は、一見突然に見えますが、実際には構造的に避けられない清算の滝を引き起こすことになります。

再帰的フィードバックループ:市場行動の自己干渉

イーサリアムの永久契約に対するロング需要は依然として存在し、デルタニュートラル戦略のトレーダーが対抗手段としてショートヘッジを行う必要があります。このメカニズムにより資金調達率のプレミアムが持続的に存在します。各種プロトコルと収益商品がこれらのプレミアムを追い求め、より多くの資本がこの循環システムに戻ることを促進しています。

永遠に回り続けるお金を生む機械は、現実には存在しません。

これにより上昇圧力が継続的に形成されますが、完全に前提条件に依存します:強気派はレバレッジのコストを負担する意欲が必要です。

資金調達レートメカニズムには上限があります。ほとんどの取引所では、永久契約の8時間ごとの資金調達レートの上限は0.01%で、年率換算で約10.5%になります。その上限に達すると、買い需要が引き続き増加しても、利益を追求する売り手は新たにポジションを取るインセンティブを得ることはありません。

リスクの蓄積が臨界点に達する:アービトラージの利益は固定されているが、構造的リスクは継続的に増加している。この臨界点が訪れると、市場は迅速にポジションを解消する可能性が高い。

なぜETHはBTCよりもひどく下落したのか?二つのエコシステムの物語の争い

ビットコインは企業の財務戦略からの非レバレッジの買いが利益をもたらしており、BTCデリバティブ市場はより強い流動性を持っています。エーテルの永久契約は収益戦略とDeFiプロトコルのエコシステムに深く組み込まれており、ETH担保が構造化商品に継続的に流入し、参加する資金のコストアービトラージを行うユーザーに収益を提供します。

ビットコインは通常、ETFと企業の自然な現物需要によって駆動されていると考えられています。しかし、ETF資金の大部分は実際には機械的なヘッジの結果です:伝統的な金融のベース取引者が一方でETFのシェアを買い入れ、もう一方で先物契約をショートすることで、現物と先物の間の固定された価格差をロックインし、アービトラージを行っています。

これは、ETHのデルタニュートラルベーシス取引と本質的に同じであり、規制されたパッケージ構造を通じて実行され、4-5%のドルコストでファイナンスされています。このように見ると、ETHのレバレッジ操作は収益インフラストラクチャとなり、BTCのレバレッジは構造化アービトラージを形成します。両者は方向性のない操作であり、いずれも収益を得ることを目指しています。

循環依存性問題:音楽が止まった瞬間

ここには人々が眠れなくなるかもしれない問題があります:この動的メカニズムは内在的な周期的循環性を持っています。デルタニュートラル戦略の利益は、持続的な正の資金調達率に依存しており、これは小口投資家の需要とブルマーケット環境の長期的な継続を要求します。

資金費用のプレミアムは永久に存在するわけではなく、非常に脆弱です。プレミアムが縮小すると、決済ラッシュが始まります。もし個人投資家の熱意が薄れ、資金費用が負の値に転じると、ショートポジションを持つ者がロングポジションを持つ者に対して手数料を支払うことになり、プレミアムを受け取るのではなくなります。

大規模な資本が流入すると、この動的メカニズムは複数の脆弱性を形成します。まず、より多くの資本がデルタニュートラル戦略に流入するにつれて、ベーシスは継続的に圧縮されます。ファイナンス金利が低下し、アービトラージ取引の収益もそれに伴い低下します。

需要が逆転したり流動性が枯渇した場合、永久契約は割引状態に入る可能性があり、つまり契約価格が現物価格を下回ることになります。この現象は新しいデルタニュートラルポジションの入場を妨げ、既存の機関がポジションを閉じることを余儀なくさせる可能性があります。同時に、レバレッジをかけたロングポジションはマージンバッファスペースが不足しているため、穏やかな市場調整でさえ連鎖清算を引き起こす可能性があります。

中立的なトレーダーが流動性を引き上げ、強制的なロングポジションの清算が滝のように押し寄せると、流動性の真空が形成され、価格の下にはもはや真の方向性の買い手が存在せず、構造的な売り手だけが残ります。本来安定していたアービトラージのエコシステムは急速に反転し、混乱した清算ラッシュに進化します。

市場の信号を誤解する:バランスの幻想

市場参加者はしばしばヘッジファンドの資金流入を弱気の傾向と誤解します。実際、ETHの高いショートポジションは往々にして利益を得るためのベーストレードを反映しており、方向性の予想ではありません。

多くの場合、一見強力に見えるデリバティブ市場の深さは、実際には中立的なトレーディングデスクが提供する一時的な流動性によって支えられており、これらのトレーダーは資金のプレミアムを収穫することで利益を得ています。

現物ETFへの資金流入は一定程度の自然な需要を生み出すことができるが、永続契約市場におけるほとんどの取引は本質的に構造的な人為的操作に属する。

イーサリアムの流動性はその未来への信念に根ざしているわけではなく、資金環境が利益を生む限り存在します。一度利益が消えると、流動性も失われるでしょう。

まとめ

市場は構造的な流動性の支援を受けて長期的に活発であり、偽の安全感を生み出すことができます。しかし、条件が逆転し、強気派が資金調達の義務を維持できなくなると、崩壊は一瞬のうちに起こります。一方は完全に粉砕され、もう一方は悠然と身を引きます。

市場参加者にとって、これらのパターンを識別することは機会を意味するだけでなく、リスクを示唆します。機関は資金状況を洞察することで利益を得ることができ、個人投資家は人為的な深さと本当の深さを見分ける必要があります。

イーサリアムのデリバティブ市場のドライバーは、分散型コンピュータに対するコンセンサスではなく、構造的な資金調達率のプレミアムを収穫する行為です。資金調達率が正の利益を維持している限り、全体のシステムは円滑に運営されます。しかし、状況が逆転したとき、人々は最終的に次のことを発見するでしょう:一見バランスの取れた表面は、巧妙に装飾されたレバレッジゲームに過ぎません。